日本では近年、為替相場で円安傾向が続き、海外への投資が注目されています。

本記事では、海外投資のメリットやデメリット、具体的な投資手法などを初心者にもわかりやすく解説します。

円安時代の資産形成に役立つヒントを見つけていきましょう。

海外投資のメリットとは?円安時代に注目される理由

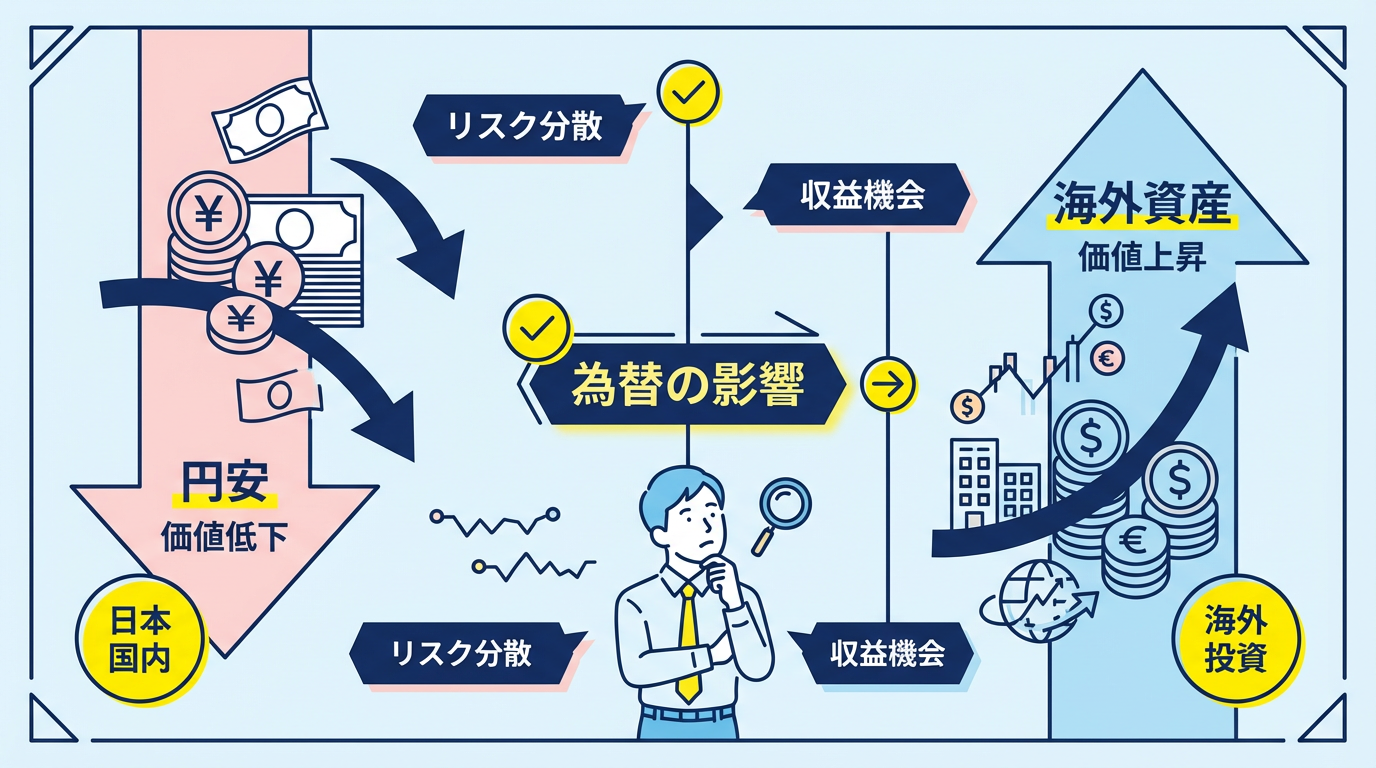

円安によって海外資産の価値が相対的に高まりやすい

日本円の価値が下がる円安局面では、外貨建てで保有している資産の円換算価値が相対的に高まります。

例えば1米ドル=100円だった為替レートが150円に円安となれば、同じ1万ドルの資産は日本円では100万円から150万円に増える計算です。

このような為替差益により、円安時代には海外資産がポートフォリオ全体の評価額押し上げにつながります。外貨建て資産の値上がりは、日本の投資家にとって大きな魅力です。

実際、円安局面では海外株式や外国債券の価値が円ベースで上昇し、資産全体の評価額向上に寄与します。円安時代に海外資産を持つことで、円建て資産のみの場合と比べ資産形成を有利に進めやすくなります。

日本円以外の通貨を持つことで為替リスクを分散できる

資産を日本円だけでなく米ドルやユーロなど複数の通貨で持つことで、為替変動によるリスク分散が図れます。

一つの通貨に資産が集中していると、その通貨の下落時に資産価値が大きく目減りします。しかし他の通貨建て資産も持っていれば、円の価値が下がっても外貨資産の値上がりが損失を緩和してくれます。

実際、資産の一部を外貨で保有しておけば、為替変動による資産価値のブレ幅が小さくできます。

例えば総資産の半分をあらかじめ米ドルに替えておいた場合、円安時の資産目減りを抑えられるとのシミュレーション結果もあります。複数の通貨に分散しておくことで、一国の通貨急変によるダメージを和らげる効果が期待できます。

円安局面では外貨建て収益が円ベースで増えやすい

円安になると、海外で得られる収益(利息や配当金など)の円換算額も増えやすくなります。同じ額の外貨建て収入でも、円の価値が下がればより多くの円に両替できるためです。

例えば、年間1,000ドルの配当収入は1ドル=110円なら11万円ですが、1ドル=150円なら15万円を超えます。

このように円安局面では、外貨建てで得られるインカム(資産から得る定期収入)が円ベースで増える大きなメリットがあります。海外債券の利息や海外ETFの分配金なども、円安時には円換算額が増加しトータルリターンの押し上げ要因となります。

一方、円高に振れた場合は円ベース収益が目減りするため、為替の影響も考慮しておく必要があります。

なぜ今、日本人投資家に海外投資が選ばれているのか

日本の低金利・低成長が長期化している

日本ではバブル崩壊以降、超低金利と経済の低成長が長期間続いています。

預金金利は0.001%程度(大手銀行普通預金)とゼロ%に等しい水準が常態化し、国内投資だけでは資産を十分に増やすことが難しい状況です。実質GDP成長率も直近10年で年平均約1%前後に留まり、世界的に見て低い水準にとどまっています。

こうした低金利・低成長環境では、国内の預貯金や日本株だけで高い資産成長を期待するのは難しくなります。

例えば日本の10年国債利回りは1%未満なのに対し、米国10年債は4%前後(2025年時点)と大きな差があります。

より高い金利収入や成長性を求めて海外に目を向ける日本人投資家が増えているのも自然な流れです。長引く低成長に対する打開策として、海外投資が選択肢に浮上しています。

海外では日本より高い成長率が期待できる国や地域がある

世界に目を向けると、日本より高い経済成長率が期待できる国や地域が数多く存在します。

特にアジアやアフリカの新興国では若い労働人口が増加し、旺盛な内需によって年5%以上の高成長を遂げている国もあります。中国やインド、東南アジア諸国は世界経済の成長エンジンとして注目され、将来的にも日本を上回る成長率が見込まれます。

また先進国でも、米国などはイノベーションや人口増に支えられ、日本より高い成長トレンドを維持しています。

実際、諸外国の実質経済成長率は長期的に日本を数%上回って推移しており、投資対象として有望な市場が広がっています。

日本国内に留まらず成長著しい海外市場に資金を投じることで、高い経済成長の果実を取り込むことが可能です。

日本と異なる景気サイクルを取り込める

各国の景気サイクル(経済の好況・不況の波)は必ずしも同時期に一致しません。

日本経済が停滞している時期に、他の国では成長局面に入っていることもあります。海外に分散投資をすることで、日本と異なる景気の波をポートフォリオに取り入れることができます。

例えば、日本が景気後退に陥って株価が低迷しているときでも、米国や新興国が好景気であればその市場の資産は堅調な値動きを示す可能性があります。各国の景気循環が異なるからこそ、複数の国に資産を分散する意義があります。

グローバルな視点で投資することで、一国のみを相手にする場合より安定したリターンを追求でき、長期的な資産形成のブレを抑えることにつながります。

海外投資にはどのようなメリットがあるのか

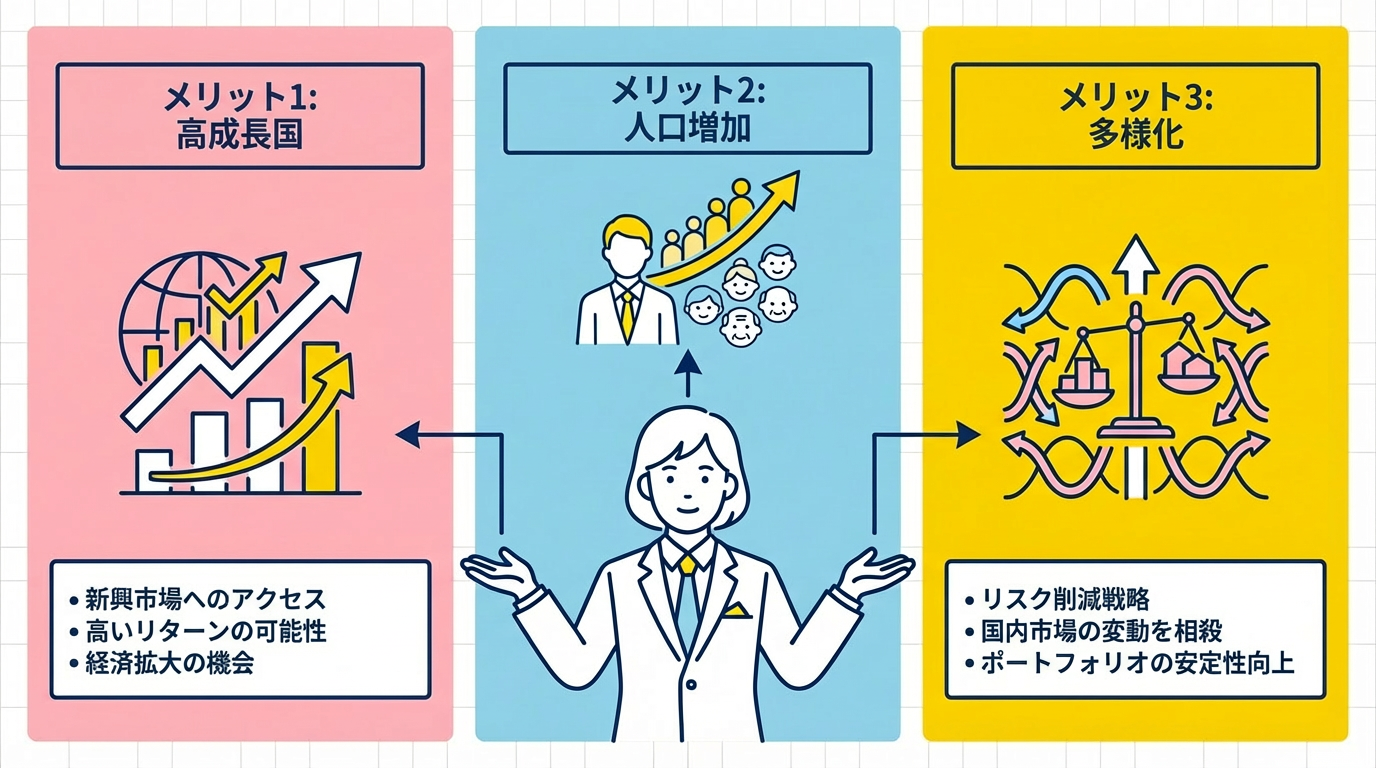

高い成長率が期待できる国や地域に投資できる

海外投資を通じて、日本では得られない高い成長率の恩恵を受けることができます。

経済成長が著しい国や地域に資金を投じれば、その成長に伴う企業収益の拡大や市場拡大のメリットを取り込めます。高成長国の株式や債券は、中長期的に見ると日本国内の投資対象よりも大きなリターンをもたらす可能性があります。

実際、海外の新興国市場などは高成長ゆえに世界中の投資家から注目を集めています。

例えば新興国株式に投資すれば、年率で日本株を上回るような成長リターンを享受できるチャンスがあります。米国など先進国でも日本以上の成長セクターが多く、海外投資によって高い成長を期待できる投資先の幅が広がります。

「海外投資のメリットやデメリットの全体像」については、こちらで詳しく書いています↓

人口増加や経済発展の恩恵を受けられる

日本は少子高齢化で人口減少が続いていますが、海外には人口増加が経済発展を後押ししている国が多くあります。

若年層の人口比率が高い国では、将来的な労働力拡大と消費市場の成長が見込まれ、それが企業の業績拡大につながります。海外投資を通じて、こうした人口増による内需拡大の恩恵を間接的に受けられる点も魅力です。

例えば、インドや東南アジアでは中間層の台頭と都市化が進み、自動車や住宅、ITサービスなど幅広い分野で需要が拡大しています。新興国への投資によって、人口増加と経済発展がもたらす市場拡大の果実を享受できます。

国内では得られないダイナミックな成長要因をポートフォリオに組み込める点は海外投資の大きなメリットと言えるでしょう。

日本市場とは異なる値動きを取り込める

海外の資産に投資することで、日本市場とは異なる値動きをポートフォリオに加えられます。

国や地域が違えば、経済事情や市場の構成も異なるため、資産価格の変動パターンも日本市場と必ずしも連動しません。

例えば、原油価格や資源動向で左右される中東市場や、高成長企業中心の米ナスダック市場など、日本とは異質な動きをする市場があります。

こうした相関の低い資産を組み入れることで、一方の市場が下落しても他方の資産が上昇して損失を補う可能性が生まれます。

実際、異なる値動きをする海外資産への分散は、全体のポートフォリオ変動を緩和する効果があるとされています。日本株と価格推移が連動しにくい海外債券や外国株を組み合わせることで、リスク調整後のリターン向上が期待できます。

海外投資のデメリットと注意しておきたいポイント

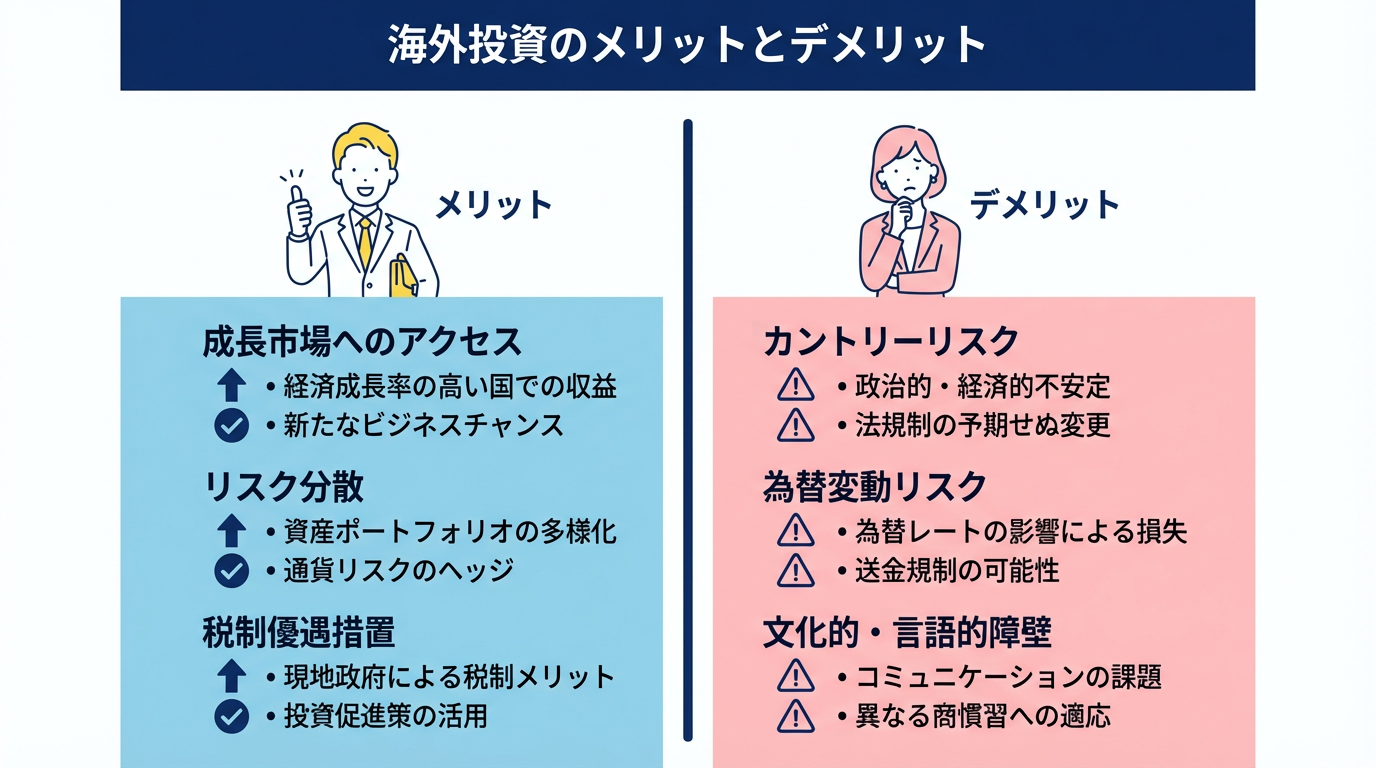

為替変動によって損益が左右される可能性がある

海外投資では為替レートの変動が利益にも損失にも直結します。

外貨建て資産を保有する場合、円高が進むと資産の円換算価値が目減りし、損失につながる可能性があります。

例えば1ドル=150円が130円に円高になると、ドル建て資産の円評価額は約13%目減りします。米ドルで保有する米国株が値上がりしても、同時に円高が進行すれば円換算の評価益は縮小または消失することもあります。

このように為替変動による影響は、投資成果を左右する大きな要因です。

円安時には有利に働いた為替が、一転して円高に振れるとマイナス要因に変わり得ます。海外投資を行う際には、「為替リスク」として常に念頭に置き、為替の動向によって資産額が変動する可能性を理解しておかなければなりません。

「為替リスクと外貨運用の具体的な注意点」については、こちらで詳しく書いています↓

為替ヘッジの有無によってリスクの出方が変わる

海外投資では、為替ヘッジ(為替変動リスクを回避する手法)の有無がリターンに大きく影響します。

為替ヘッジありの場合、為替変動による損益を抑えられますが、ヘッジコスト(為替予約の費用)が発生します。

一方、ヘッジなしの場合は為替変動の影響をそのまま受けますが、コストがかからず円安メリットを享受できる反面、円高時には損失リスクが高まります。

例えば、ドル建て債券に投資する際に為替ヘッジを付ければ、円高ドル安になっても円換算の元本や利息が目減りしにくくなります。

ただし日本と投資先国の金利差によってはヘッジコストが高騰し、ヘッジ後の実質利回りが低下する点に注意が必要です。為替ヘッジを行うか否かは、投資家のリスク許容度や為替見通し次第で選択することになります。

情報収集や税金の仕組みが複雑になりやすい

海外の投資対象については、情報収集や税金の扱いが国内投資より複雑になりがちです。

まず情報面では、現地の経済ニュースや企業情報を外国語で調べる必要がある場合も多く、タイムリーな情報収集に手間がかかります。

また税制面でも、投資先の国ごとに異なる課税ルールを理解し、日本の税制と照らし合わせて対応しなければなりません。

例えば、外国株式の配当金には現地国で源泉徴収課税が行われ、日本でも課税対象となるため確定申告が必要です。海外投資では二重課税を避けるための外国税額控除など専門的な知識も求められます。

さらに、現地の税制改正や規制変更の情報をキャッチアップするのも簡単ではなく、専門家のサポートを活用するケースも少なくありません。

国ごとの制度やルールを理解する必要がある

海外に資金を投じる際には、国ごとの金融制度やルールを把握しておく必要があります。

証券取引の規則や投資家保護の仕組み、為替管理や資本規制の有無など、各国で異なる点に注意が必要です。

日本では当たり前のサービスや制度が海外にはない場合もあるため、現地のルールを事前に確認し、それに沿った投資判断を行わなければなりません。

例えば、国によっては外国人投資家が不動産を購入する際に制限があったり、特定業種の株式取得に上限が設けられていたりします。

アメリカ市場では州ごとに税制が違うように、海外投資では「場所によるルールの違い」を把握することが重要です。

各国の制度や文化の違いを理解せずに投資すると、思わぬトラブルやコスト増に繋がる可能性があるため注意しましょう。

海外投資にはどのような種類があるのか

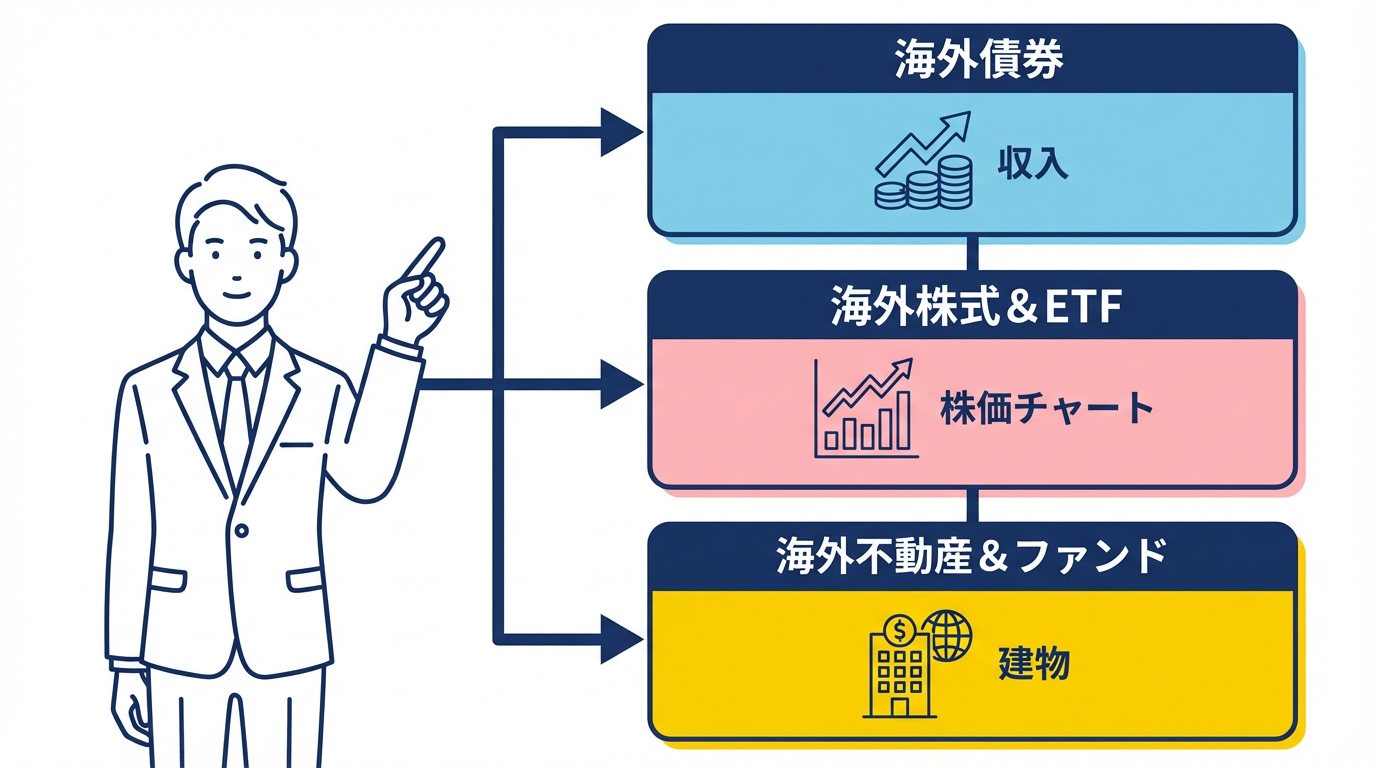

海外債券を通じたインカム重視の投資

海外債券(外国の国債や社債)への投資は、インカム重視の投資方法の代表例です。

インカムとは利子や配当など資産から得られる定期収入のことで、海外債券では比較的高い利回りの利息収入が期待できます。

日本の低金利に対し、例えば米国債は年4%前後、新興国債券では5~10%の利回り(2025年時点)も珍しくなく、銀行預金を大きく上回る収益機会となります。

また、債券は満期まで保有すれば額面金額が戻ってくるため、価格変動があっても利息収入を継続して得られる点で安定性があります。海外債券に分散投資することで、国ごとの金利差や信用力の違いを活かしながら安定したインカムゲインを得る戦略が可能です。

ただし為替変動によって円ベースの利回りは変動するため、為替ヘッジを活用するか否か検討が必要です。

海外株式や海外ETFなどの金融商品への投資

海外の株式に直接投資したり、海外ETF(上場投資信託)を通じて間接的に投資する方法も一般的です。

米国株式はGAFAをはじめとする巨大企業や最先端のテクノロジー企業が多く、日本株にはない成長分野にアクセスできます。また海外ETFを活用すれば、1本で複数国の株式市場に分散投資できるため、少額から効率よくグローバルな株式投資を行えます。

海外株式やETFへの投資は、キャピタルゲイン(値上がり益)とインカムゲイン(配当等)の両方を狙える点が魅力です。

特に米国市場は世界株式時価総額の約6割を占める巨大市場であり、S&P500連動のETFに投資するだけでグローバル企業に幅広く分散できます。

ただし個別株投資では現地情報の把握や銘柄分析が求められるため、初心者はETFや投資信託で分散するのが無難でしょう。

海外不動産やファンドを通じた投資方法

海外の不動産に投資する方法もあります。

現地で不動産物件を直接購入して賃貸運用するケースや、海外不動産ファンド(REITなど)に出資して間接的に不動産収益を得るケースが代表例です。

海外不動産は人口増加や都市化に伴う値上がり益(キャピタルゲイン)や、賃料収入といったインカムゲインが期待できる資産クラスです。

また、近年は融資型クラウドファンディングなどを通じて海外の不動産開発案件に小口出資する方法も登場しています。海外不動産投資は高い利回りを狙える反面、現地の法律や慣習の理解、物件管理の手間などハードルも存在します。

そのため、個人投資家は専門のファンドや信頼できる運用会社を利用して、リスクを抑えつつ海外不動産に投資するケースが一般的です。

海外投資を考えるうえで大切な分散投資の考え方

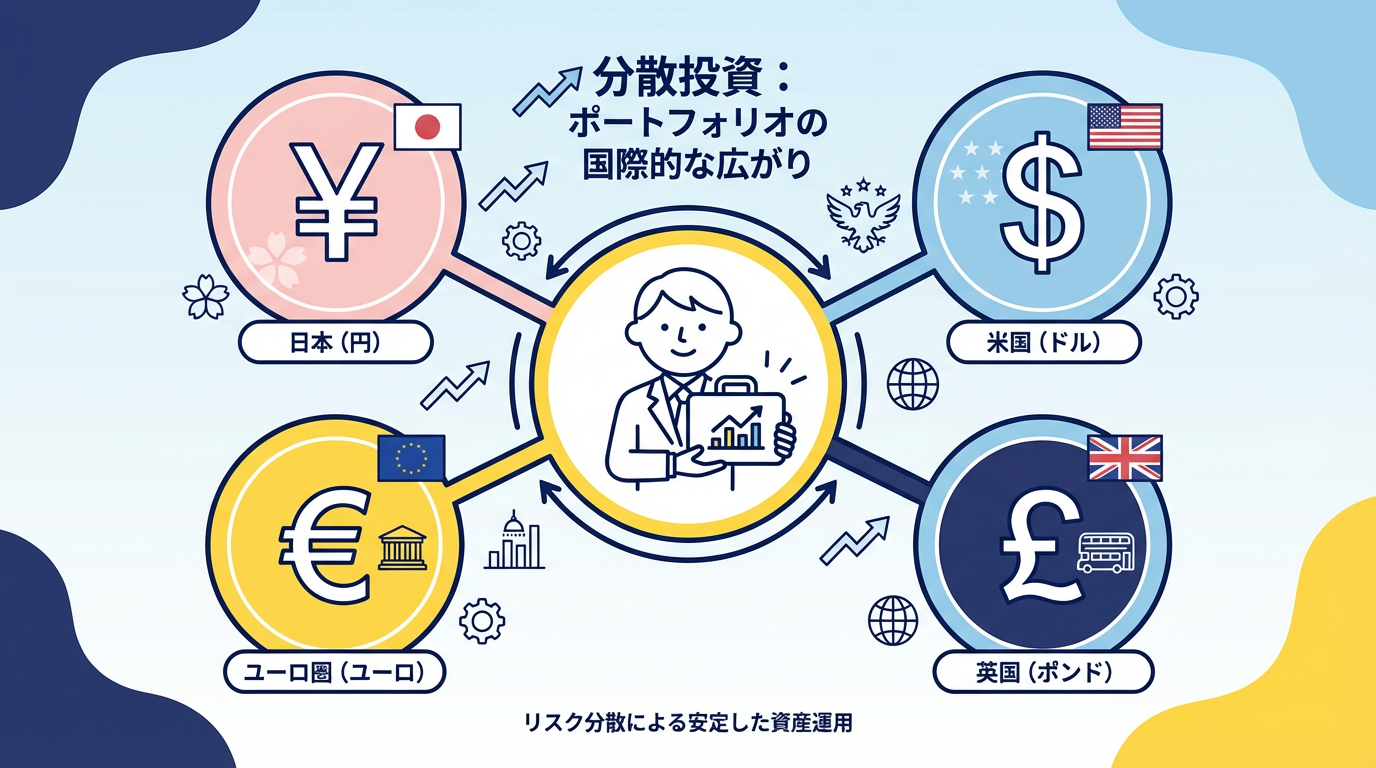

複数の国や通貨に分けることで為替変動リスクを分散できる

海外投資を行う際は、資産を複数の国や通貨に分散させることが重要です。

一つの通貨に偏らせずドルやユーロなど複数通貨を持てば、為替変動による資産価値のブレを抑えられます。円安・円高いずれの局面でも、他の通貨建て資産がクッションとなり、資産全体の安定性が高まります。

複数国にまたがる通貨分散は、特定の通貨が急落した場合でもポートフォリオ全体への影響を限定的にできます。

各国の通貨は経済状況や政策で動きが異なるため、円だけでなく外貨にも資産を配分することで為替リスクを分散する効果が得られます。

通貨分散は長期的な資産防衛の観点からも、海外投資を始める上で押さえておきたい基本戦略です。例えば資産の50%を外貨建てに振り分けておけば、一国の通貨急落時のダメージを大きく和らげられます。

「分散投資の具体的な組み合わせ方」については、こちらで詳しく書いています↓

日本とは異なる景気や金融政策の動きを取り込める

海外投資の分散効果で重要なのは、日本と異なる景気や金融政策のサイクルをポートフォリオに取り込める点です。

国ごとに景気変動や金利政策のタイミングはずれるため、日本が低迷している局面でも他国の好況や高金利の恩恵を受けられます。

例えば、日本では低金利でも米国が利上げ局面なら、米国債への投資で高い利息収入を得られるといった具合です。

このように異なる景気・金融政策の動きを組み合わせることで、一国のみを投資先とするより安定した運用が期待できます。

特に日本は独自の金融緩和政策が長く続いた歴史があり、海外の利上げ局面とは逆の動きを取ることも多いです。

ゆえに、国内外の経済サイクルを取り入れた分散投資は、資産全体の成長機会を逃さずリスク低減につながる有効な方法です。

日本市場と値動きが異なる資産を組み合わせやすくなる

海外投資を組み入れると、日本市場と値動きが異なる資産を容易に組み合わせられるようになります。

米国株式や欧州債券、新興国通貨建て資産など、日本の景気や株式市場と連動性が低い資産を加えることで、ポートフォリオ全体の値動きを滑らかにできます。

異なる資産クラス同士が逆相関や低相関で動けば、一方の下落を他方の上昇で補い合う効果が期待できます。

例えば、日本株と価格変動の連動性が低い金(ゴールド)や外国債券を組み込むと、国内株式が下落しても資産全体の落ち込みを緩和できます。

海外投資によって幅広い資産を組み合わせやすくなり、結果として長期の安定運用につながる点が魅力です。複数の資産クラスをバランスよく保有することは、リスク調整後のリターンを最大化する王道の戦略です。

少額から始める堅実投資「LENDEX」の融資型クラウドファンディング

LENDEXは、2万円という少額から始められるため、投資初心者にも取り組みやすい融資型クラウドファンディングです。想定利回りは年6~10%と、銀行預金よりも高いリターンが期待できるうえ、不動産担保ローンへの出資となるため、相場変動の影響を受けにくく安定した運用が可能です。

また、毎月の分配金があるため、継続的なインカムゲインを得られる点も魅力です。多くの案件に担保や保証が設定されており、万が一貸し倒れが発生しても、担保処分などで出資金の回収が図れます。

さらに、サービス開始以来、貸し倒れゼロの実績を誇る点も投資家にとって安心材料です。ただし、元本保証はないため、リスク分散が重要です。複数のファンドに少額ずつ分散投資することで、リスク軽減を図ることができます。

高利回りと安定運用を両立するLENDEXで、新しい資産運用を始めてみませんか?

【FAQ】海外投資のメリットに関するよくある質問

海外投資は円安のときに始めても遅くない?

海外投資は円安時であっても決して手遅れではありません。

長期の分散運用においては、一時的な為替水準の違いによる影響は相対的に小さくなります。

例えば、1ドル150円台という円安期から積立投資を始めても、時間分散によって為替変動リスクを和らげ、長期的なリターンを狙うことが可能です。

海外投資のデメリットにはどのような点がある?

海外投資には、為替変動リスクや情報収集・税制の複雑さといったデメリットがあります。

現地通貨に対して円高が進めば円換算の資産価値は目減りし、海外の制度や税金の理解にも手間がかかります。

例えば、外国株の配当金は現地課税と国内課税の両方への対応が必要となり、情報も日本語で得にくい点に注意が必要です。

初心者が海外投資を始めるときに特に注意すべきことは?

初心者は、無理のない金額から分散して始めることが重要です。

海外の為替変動や国ごとのルールを理解し、少額ずつ段階的に投資することでリスクを抑えられます。

例えば、海外投資信託やETFを活用すれば1万円程度から世界の市場に分散投資でき、経験を積みながら学べるでしょう。

まとめ|海外投資のメリットと円安時代の資産形成の考え方

海外投資は、日本の低金利・低成長環境では得られない成長機会と分散効果をもたらします。

直近10年で日本の実質GDP成長率は年平均約1%に留まり、米国や世界平均の2〜3%を下回りました。円安時代が続くなか、自国通貨建て資産だけに偏るリスクも顕在化しています。

海外の高成長市場や多様な通貨・資産に分散投資することで、リスクを抑えつつリターンを追求可能です。

適切な情報収集と分散戦略により、円安時代においても安定した資産形成を目指しましょう。

▶︎ 「投資をこれから始める具体的なステップ」について、もっと詳しく知りたい方はこちらもどうぞ

参考元

- ・観光庁:「宿泊旅行統計調査(令和元年・年間値(確定値))」

- ・観光庁:「宿泊旅行統計調査(令和3年・年間値(確定値))」

- ・観光庁:「宿泊業の高付加価値化のための経営ガイドライン」

- ・金融庁:「業種別支援の着眼点(宿泊業)」(2025年3月)

- ・厚生労働省:「旅館業の実態と経営改善の方策」