株式投資を行う中で、私たちがチェックすべきものにバランスシートがあります。別名「貸借対照表」と呼ばれ、企業の経営状況や財務体質などがわかるものです。バランスシートとは何かを分かっておくだけで、より適切な投資が行えるようになるでしょう。

この記事ではバランスシートとは何かについて、バランスシートの意味や損益計算書との違いなどをまとめています。

バランスシートとは?

バランスシートとは、企業の財務状況や経営状態を示す貸借対照表のことです。投資を行う上で非常に重要な資料であり、企業がどのような資産を保有し、どれだけの負債や資本を持っているかを把握できます。

バランスシートの意味

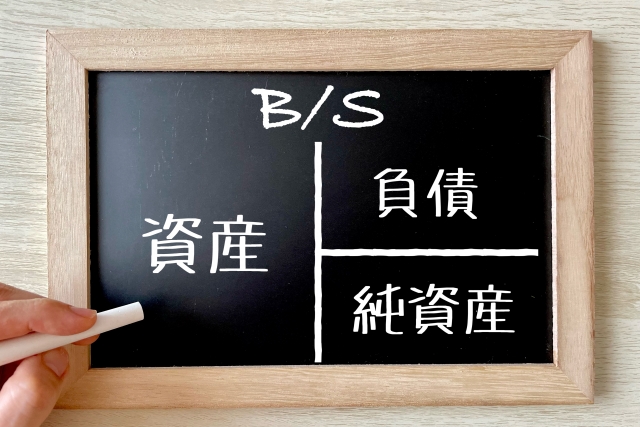

バランスシートは、英語で「Balance Sheet」と表記され、「B/S」と略されることもあります。この表は企業が保有する資産と、返済義務のある負債、そして株主からの出資などを含む資本を一覧で示すものです。

バランスシートは左右2つのセクションに分かれており、左側に「資産」、右側に「負債」と「資本」が記載されます。この左右の金額が必ず一致する仕組みになっており、これが「バランスシート(Balance Sheet)」と呼ばれる理由です。

投資家にとっては、企業の財務健全性を判断するための基礎資料であり、バランスシートを確認することで、企業の安定性や将来の成長可能性を把握することができます。

バランスシートで何が分かるのか

バランスシートを確認することで、投資家は企業の財務状況や経営の安定性を把握できます。具体的には、以下のような重要な情報を読み取ることができます。

自己資本比率が分かる

自己資本比率は、企業の安定性を示す基本的な指標です。この比率は、総資産のうち自己資本が占める割合を示しており、高いほど経営が安定していると評価されます。

一般的には30%以上が健全、50%以上であれば極めて安定した経営を行っていると見なされます。この数値は、バランスシートに記載されている「純資産」と「総資産」から簡単に計算できます。投資家が企業を選ぶ際には、この指標を必ず確認することが推奨されます。

流動比率が分かる

流動比率は、短期的な負債を支払う能力を示す重要な数値です。具体的には、1年以内に返済が必要な流動負債に対して、どれだけの流動資産があるかを示します。

理想的な流動比率は200%とされていますが、最低でも100%を下回らないことが望ましいとされています。この指標は、企業の短期的な資金繰りを評価する上で欠かせないものであり、バランスシートを確認することで簡単に把握できます。

負債の状況が分かる

負債とは、企業が将来的に返済しなければならない義務を指します。これには1年以内に返済が必要な流動負債と、1年以降に返済が予定される固定負債が含まれます。

負債の割合が高すぎると、資金繰りが苦しくなるリスクがあり、経営の安定性を損なう可能性があります。バランスシートをチェックする際には、流動負債が多いのか、それとも固定負債が多いのか、その内訳を確認することが重要です。これにより、企業の返済能力や資金繰りの安定性を評価することができます。

バランスシートの作り方

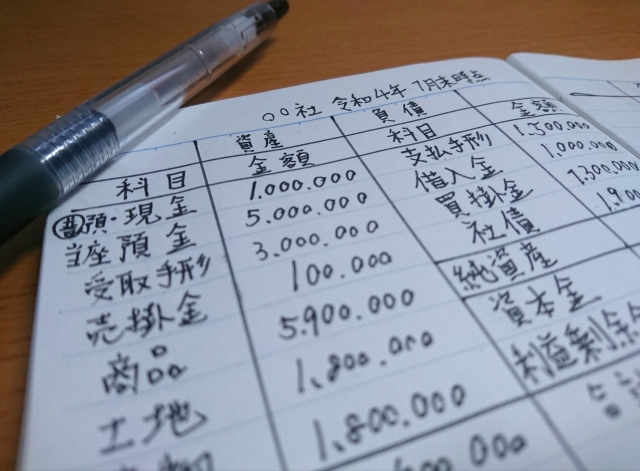

バランスシートを作成するには、資産、負債、資本という3つの要素が欠かせません。これらを正しいルールに従って整理することで、企業の財務状況を正確に把握することができます。以下に具体的な作成手順を解説します。

資産の記載ルール

資産には3種類あり、次の順序で記載するのが基本です。

- 流動資産:現金や預金、売掛金など、短期間で現金化できるもの

- 固定資産:建物や土地、機械設備など、長期的に保有するもの

- 繰越資産:すでに支払った費用で、複数年にわたり効果をもたらすもの(例:広告宣伝費)

この順序は、現金化しやすいものから記載するという原則に基づいています。間違って「金額が大きい順」に並べることがないよう注意が必要です。

特に繰越資産は現金化とは異なる性質を持つため、最下部に記載されます。これにより、バランスシートの左側(資産欄)が完成します。

負債と資産

バランスシートの右側には、「負債」と「資本」を記載します。記載の順序は以下の通りです。

- 負債:右側の上部に記載します。流動負債(1年以内に返済が必要な負債)が上に、固定負債(長期的な返済が必要な負債)がその下に続きます。

- 資本:負債の下部に記載します。資本金、資本剰余金、利益剰余金などが該当します。

この構造により、企業がどの程度の負債を抱えているのか、また株主資本や剰余金の割合がどの程度かを一目で把握できます。

大まかな作成の流れ

バランスシート作成の基本的な流れは次の通りです。

- 仕訳帳への記帳:取引内容を勘定科目に振り分け、仕訳帳に記載します。

- 総勘定元帳への転記:仕訳帳から総勘定元帳にデータを転記します。

- 試算表の作成:総勘定元帳を基に試算表を作成し、資産・負債・資本を分類します。

- 決算整理仕訳:期末の調整を行い、試算表を完成させます。

- 貸借対照表の整備:試算表を基にバランスシートを作成します。

近年では、会計ソフトを活用することで、これらの工程を効率的に進めることが可能です。ソフトを活用すれば、自動的に形式が整うため、作業負担を大幅に軽減できます。

バランスシートと損益計算書との違い

バランスシートと損益計算書は、企業の財務状況や経営成果を把握するための重要な書類です。それぞれ役割が異なり、互いに補完し合う形で企業の全体像を明らかにします。以下で損益計算書の特徴と、バランスシートとの違いを解説します。

そもそも損益計算書とは何か

損益計算書(Profit and Loss Statement, P/L)とは、一定期間における企業の収益と費用を示し、その結果としての利益や損失を明らかにする書類です。個人事業主が青色申告を行う場合にも作成が必要で、日常的に触れる機会が多い書類の一つです。

損益計算書には以下の2つの主要セクションがあります。

- 経常損益の部:営業損益や営業外損益を記載し、収益と費用を整理します。

- 特別損益の部:突発的な利益や損失(例:資産売却益や自然災害による損失)を記載します。

この構造により、日常的な利益と一時的な利益を分けて評価することができます。たとえば、経常利益は企業の本業の収益性を示し、特別利益は不定期な収益を反映します。

バランスシートと損益計算書の違い

バランスシートが企業の「財務状態(資産、負債、資本)」を一時点で示すのに対し、損益計算書は「一定期間の収益性」を明らかにするものです。この違いにより、以下のような情報が得られます:

- バランスシート:企業が現在どの程度の資産を保有し、どれだけの負債を抱えているかを把握します。

- 損益計算書:企業が一定期間にどれだけ利益を上げ、どのくらいの成長を達成しているかを評価します。

たとえば、損益計算書からは「売上高総利益率(粗利率)」が確認でき、この数値が高いほど企業が効率的に利益を生み出していることがわかります。一方で、バランスシートでは企業の財務基盤や安定性が評価の中心となります。

バランスシートの見方と読み方

バランスシートを正しく読み取ることで、企業の財務状況を深く理解できます。特に以下のポイントをチェックすることが重要です。

棚卸資産の有無をチェック

棚卸資産とは、企業が保有する在庫や仕掛品などを指します。たとえ資産が多くても、棚卸資産のように現金化が難しいものは、評価に注意が必要です。

棚卸資産が多すぎる場合、それが売れ残りとなれば資産価値が大きく目減りする可能性があります。特に小売業や製造業では、棚卸資産の比率を確認し、必要に応じて資産評価の見直しを行うことが求められます。

売掛金の状況をチェック

売掛金とは、企業が商品やサービスを販売した際の未回収金額を指します。これは現金化一歩手前の状態ですが、売掛金が過剰に計上されている企業には注意が必要です。

目安として、売掛金は売上1~2か月分以内であることが望ましいとされています。これを超える場合、回収のリスクが高まります。万が一、売掛先の企業が倒産した場合、その売掛金は回収不能となり、損金として処理しなければなりません。売掛金の多寡は、企業の現金回収能力を評価する上で重要な指標です。

バランスシートは家庭でも実践できる

バランスシートは企業だけでなく、家庭でも活用することが可能です。収入、支出、資産を整理することで、家庭の財務状況を明確にし、計画的な資産形成に役立てることができます。以下に、家庭でバランスシートを実践すべき理由を解説します。

おおよその資産が分かる

家庭でバランスシートを作成すると、現在の資産と負債の全体像を把握することができます。具体的には以下の項目を記載します。

- 資産:現金、普通預金、株式、投資信託など

- 負債:住宅ローン、カードローンなど

これにより、総資産から負債を差し引いた正味の資産額を計算できます。住宅ローンなどの負債を抱えていても、資産の中に売却可能な項目が多ければ、財務状況はそこまで悪くないことが分かります。このように具体的な数値を確認することで、資産形成に前向きに取り組む意識が芽生えます。

投資にいくらお金をかければいいかが分かる

バランスシートを作成することで、投資に回すべき資金額を明確にできます。さらに、損益計算書を組み合わせることで、家庭の収支状況を総合的に分析できます。これにより、どれだけの余剰資金を投資に充てられるか、またその結果どの程度の資産形成が期待できるかを見通すことが可能です。

家計簿も家庭における財務諸表の一種ですが、バランスシートを加えることで負債状況も含めた全体像が明らかになります。これにより、投資判断や家計の見直しに役立つ具体的なデータを得られます。

バランスシートを理解し活用しよう

バランスシートは、企業の財務状況を把握するための重要なツールであり、投資判断を行う上で欠かせないものです。投資先を選ぶ際には、この情報を読み解けるスキルが役立ちます。また、自分自身の資産状況を整理するためにもバランスシートは有用です。

実際にバランスシートを作成することで、自分の経済状況を客観的に把握し、次に取るべき行動を明確にできます。嫌な現実を直視することになるかもしれませんが、それが将来の資産形成に向けた第一歩となります。

投資や資産管理をより効果的に行うためにも、バランスシートを定期的に作成し、自分自身の財務状況を把握する習慣を身につけましょう。

少額から始める堅実投資「LENDEX」の融資型クラウドファンディング

LENDEXは、2万円という少額から始められるため、投資初心者にも取り組みやすい融資型クラウドファンディングです。想定利回りは年5~10%と、銀行預金よりも高いリターンが期待できるうえ、不動産担保ローンへの出資となるため、相場変動の影響を受けにくく安定した運用が可能です。

また、毎月の分配金があるため、継続的なインカムゲインを得られる点も魅力です。多くの案件に担保や保証が設定されており、万が一貸し倒れが発生しても、担保処分などで出資金の回収が図れます。

さらに、サービス開始以来、貸し倒れゼロの実績を誇る点も投資家にとって安心材料です。ただし、元本保証はないため、リスク分散が重要です。複数のファンドに少額ずつ分散投資することで、リスク軽減を図ることができます。

高利回りと安定運用を両立するLENDEXで、新しい資産運用を始めてみませんか?