不動産投資は「家賃が入るから安定」と思われがちですが、現実には空室・修繕・金利上昇・売却難が重なると、想定していた収支が一気に崩れることがあります。

同じ“失敗”でも幅が広く、思い通りにいかないケースが少なくありません。

では、なぜ不動産投資は失敗しやすいと言われるのでしょうか。

本記事では、失敗が起きる3つのパターンと典型的な失敗例、失敗率の数字を見るときの注意点を整理したうえで、借金リスクを抑えるための「購入前チェック」と具体策をわかりやすく解説します。

不動産投資の失敗は「3つのパターン」で起きる

不動産投資が失敗する状況は、大きく3つのパターンに分けられます。

一つは「物件選び」の問題、二つ目は「お金(資金計画)」の問題、三つ目は「出口戦略」の問題です。それぞれのパターンについて見ていきましょう。

物件の失敗パターン|需要が弱い立地・間取りを選び空室が埋まらない

需要の乏しい立地や人気の低い間取りの物件を選ぶと、入居者が集まらず空室が埋まらない恐れがあります。

例えば駅から遠い物件や、地域のニーズに合わない間取り(単身者エリアにファミリー向け住宅など)は敬遠されがちです。その結果、空室率が高止まりして家賃収入が途絶え、ローン返済や固定資産税などの維持費だけがかさむ事態になりかねません。

極端な例では、駅から遠く人口減少が進む地域のアパートは、募集しても数ヶ月間入居者が見つからないケースもあります。その場合、家賃を引き下げるなど収益を削って入居付けする必要にも迫られます。

物件選定を誤ると空室リスクが高まり、不動産投資の土台が崩れてしまいます。それだけ物件の需要調査が重要だと言えるでしょう。

お金の失敗パターン|資金計画が甘く、修繕・金利上昇で資金繰りが崩れる

資金計画が甘いと、想定外の出費や金利変動でキャッシュフロー(収支)が一気に悪化します。多くの初心者は家賃収入がずっと順調に入る前提で計画を立てがちです。

しかし、現実には空室が出たり修繕費がかさんだり、借入金の金利が上昇したりと、支出が増える局面が起こり得ます。

例えば古い物件で屋根の修繕に数百万円が必要になったり、変動金利ローンの利率が1%から2%に上がったりすれば、その分支出が膨らみ手元資金がショートしかねません。

余裕のない計画では、こうした予期せぬコストで資金繰りが崩れ、最悪の場合ローン返済に行き詰まるリスクがあります。資金不足を補うために給与や貯蓄から持ち出す状況に陥れば、投資としては失敗と言わざるを得ません。

出口の失敗パターン|売れない・想定より安いで損切りできない

出口戦略が甘いと、物件を売却したくても思うように売れず、資金が固定化してしまいます。そもそも不動産は株式などに比べて流動性(売りやすさ)が低く、買い手が見つからなければ資金を回収できません。

そのため、買った物件に買い手がつかない場合や、市場価格が想定より大きく下がってしまった場合、売って損切り(損失を出してでも売却して撤退)しようにもできません。

例えば新築で高値掴みしたワンルームマンションを売ろうとしても、ローン残高より売却額が低く買い手も現れないと、身動きが取れなくなります。

その結果、赤字物件を抱え続け固定費を払い続けるほかなく、投下した資金を他に回すこともできません。出口の失敗パターンでは、不動産が重荷となり投資全体の足かせになってしまいます。

失敗しやすい理由は「3つの原因」に集約される

不動産投資が失敗しやすい根本原因は、大きく3つに集約できます。物件選定に関する情報不足、資金計画の甘さ、そして出口戦略の欠如です。それぞれについて解説します。

物件情報を詰めずに購入判断し、家賃・稼働率・費用の前提が崩れる

物件の情報精査が不十分なまま購入判断すると、当初の家賃収入や稼働率(入居率)、経費の前提が崩れてしまいます。投資初心者は広告の表面利回りだけを鵜呑みにし、実際の家賃相場や空室リスク、修繕費等を十分に確認しないケースが見受けられます。

その結果、「満室でこのくらい儲かるはず」という計画が大きく狂い、想定していた収益が得られません。例えば周辺相場より高い家賃設定では入居希望者が集まらず、空室期間が長引いて収入が減少します。

また、築年数の古い物件なのに修繕費を見込んでおらず、予想外の出費で利益が圧迫されることもあります。物件購入前に情報を詰め切らないと、絵に描いた餅の収支計画になりかねません。

資金計画が薄く、空室・修繕・金利上昇でキャッシュフローが回らなくなる

資金計画が脆弱だと、空室や修繕費、金利上昇であっという間にキャッシュフローが回らなくなります。自己資金が少なく借入に頼り切った場合や、収支シミュレーションで甘い前提(常に満室、金利据え置き等)を置いた場合、わずかな誤算で収支が赤字に転落しやすくなります。

例えば返済負担率が家賃収入のほとんどを占める状態では、一室退去で家賃収入が1割減っただけでも毎月の収支がマイナスに陥ります。金利が1%上昇すれば毎月の返済額が数万円増えるケースもあり、なおさら負担が重くなります。

余裕のない資金計画では、少し計画が狂うだけで資金繰りが悪化し、不動産投資が行き詰まってしまいます。こうした綱渡りの計画は、非常に失敗しやすい原因と言えます。

売却・借り換えの出口戦略なしで買い、損切りできず資金を固定される

出口戦略(売却や借り換えの計画)を持たずに物件を購入すると、いざという時に損切りや資金の組み替えができず失敗につながります。多くの投資初心者は物件を買うことばかりに目が向き、将来的にどう出口を迎えるかを考えていません。

例えば物件価格が下落局面に入っても、出口戦略を立てていなければタイミングを見て売却することもできず、ズルズルと持ち続けてしまいます。

また、金利が低いうちに借り換えて返済負担を軽くするといった対策も、戦略がなければ実行できません。

売却や借り換えの見通しなしに購入すると、結果的に身動きが取れなくなり、損失拡大を防げない原因となります。このように、出口を考えない投資は非常に危険な失敗要因と言えます。

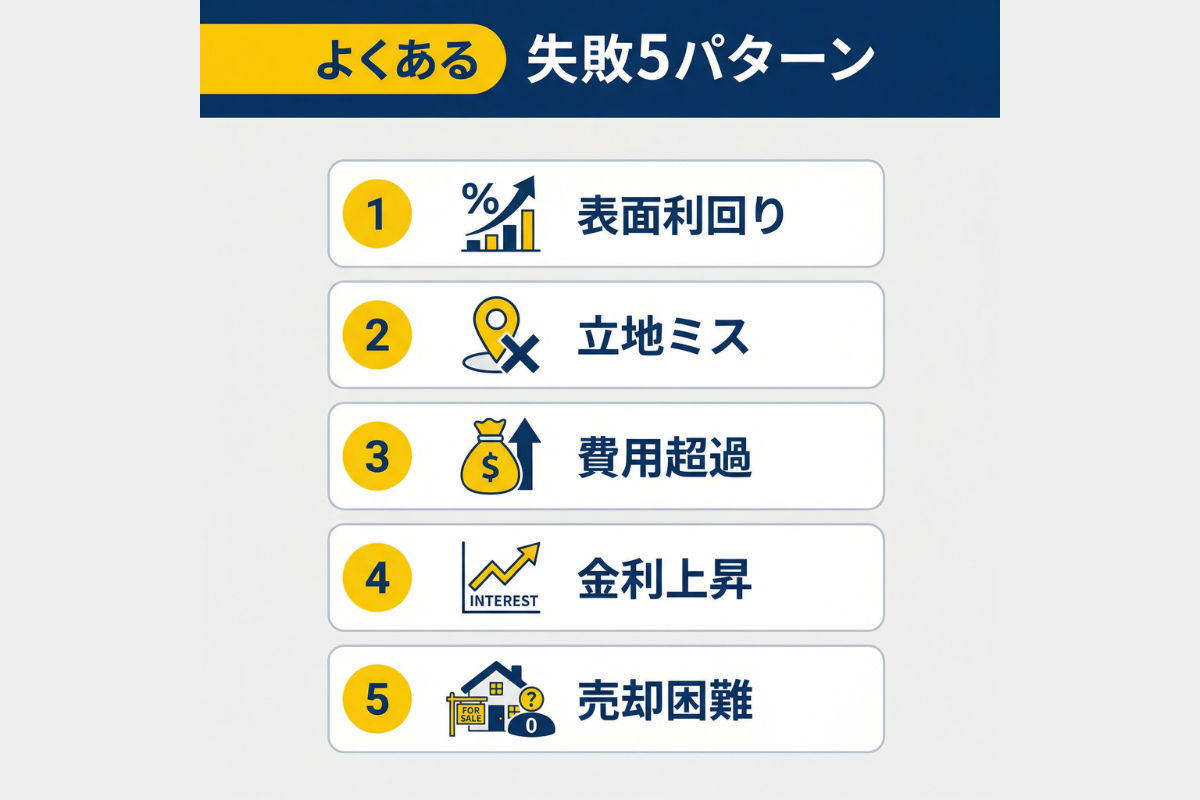

よくある失敗例は「5パターン」で整理できる

実際によくある不動産投資の失敗例は、代表的なものだけでも5つに整理できます。利回りの見方から物件選び、資金計画、融資条件、出口戦略まで、典型的なケースを順に見てみましょう。

表面利回りだけで決めて、手残りが増えない

物件を表面利回り(経費を考慮しない単純な利回り)だけで選ぶと、実際には手元にお金が残らないという失敗に陥りがちです。

表面利回りが高い物件でも、管理費・修繕費や空室による家賃減収、ローン利息や固定資産税などを差し引けば、実質利回り(正味の利回り)は大幅に低下します。

例えば表面利回り10%の物件でも、管理費や修繕積立、税金で家賃収入の2〜3割が消え、さらに空室が出れば想定利回りは5%以下に落ち込むケースもあります。

初心者は広告の数字に惑わされがちですが、実際に年間でどれだけ手残りがあるかをシミュレーションすることが重要です。表面利回りだけを鵜呑みにせず、実質利回りで投資の収益性を判断すべきでしょう。

需要が低い立地を選び、空室が埋まらない

需要が低いエリアの物件に手を出し、空室が埋まらないケースです。利回りだけを見ると地方や郊外の物件は魅力的に映ることがありますが、人口減少地域や駅から遠い立地では入居希望者が少なく、実際の稼働率が伸び悩みます。

例えば築古のアパートが格安だったので購入したものの、周辺に需要がなく空室だらけで想定収入を大きく下回る、といった失敗が典型です。

また、競合物件が多い地域では、家賃を下げたり条件を緩和しても入居付けに苦戦します。結局、需要のない物件はいくら頑張っても収益化が難しいのです。

見込みが甘く、管理会社への手数料や修繕費用が膨らむ

見込みが甘く、管理会社への委託料や修繕費用が想定以上にかさむケースです。初心者はローン返済額ばかりに目が行きがちで、物件の管理費や入居者募集の広告料(空室時に不動産会社に支払う手数料)、退去後の原状回復費用などを十分に織り込まないことがあります。

そのため、実際に運用を始めてみると毎月の管理委託料が収入の5〜10%を差し引き、退去のたびに数十万円単位の出費が発生して利益を圧迫します。

例えばエアコンの故障交換や室内リフォームに多額の費用がかかり、当初のシミュレーションより手残りが大幅に減るといった失敗が典型です。経費の見積もりが甘いままでは、期待した利益を得られないばかりか赤字になる可能性もあります。

返済余力ギリギリの融資で組み、金利上昇でキャッシュフローが赤字になる

返済余力ギリギリの融資を組んだため、金利上昇でキャッシュフローが赤字に転落するケースです。自己資金をほとんど入れずフルローンで買ったり、家賃収入の大半を返済に充てるプランだったりすると、利率が上がった途端に収支が成り立たなくなります。

例えば変動金利ローンで借入れ、当初は金利1%で辛うじてプラス収支だったものが、金利が2%に上昇した途端に毎月数万円の赤字に転落する、といったシナリオです。

返済負担に余裕がない状態では、わずかな金利変動や家賃減少で簡単に赤字化し、追加の持ち出しが必要になります。

借入条件を無理に詰め込みすぎることは、不動産投資を失敗に導く典型例です。無理な借入は、小さな変化で破綻を招きかねません。

売りたい時に売れず、損切りできない

売りたいときに物件が売れず、損切り撤退もできないケースです。購入時より市況が悪化して物件価格が下がったり、需要の少ない物件で買い手がつかなかったりすると、売却したくても成立しません。

例えば新築で高値掴みしたワンルームマンションを売却しようとしても、市場価格が購入時より2割下落してローン残債を下回り、買い手も現れないため売れない、といった事態です。

結局、赤字運営の物件を抱え続けざるを得ず、損切りして撤退することもできません。

売却という出口を確保できないと、不動産投資から身動きが取れなくなってしまいます。

また、無理に売却を急げば想定より大幅に安い価格を飲むことになり、大きな損失が確定してしまいます。出口戦略の重要性を痛感する失敗例と言えるでしょう。

不動産投資の失敗率の目安と、数字を見るときの注意点

不動産投資の「失敗率」を数値で示すのは簡単ではありません。公的な統計はなく、何をもって失敗とするかも投資家によって異なるためです。

そのため、一概に「何%が失敗する」と断言できませんが、現場では「10人中9人は失敗する」といった厳しい声がよく聞かれます(約90%が失敗)。

この90%という数字は、公的データに基づくものではありませんが、それだけ多くの人が当初の計画通りに行かない現実を反映しています。

一方で、ローン返済が滞るような深刻な失敗まで含めると割合はずっと小さくなります。例えばスルガ銀行の融資データでは、投資用ワンルームローンの延滞率は約1.9%、一棟収益ローンでも約3.7%に過ぎません。

つまり、破産に至るケースはごく一部ですが、収支が予定より悪化しているケースはその比ではないということです。

数字を見る際は、その定義や前提条件に注意が必要です。「失敗率○%」といった断片的な情報に惑わされず、自分の投資目的やリスク許容度に照らして判断することが大切です。

借金を防ぐ対策は「購入前チェック」で決まる

不動産投資で借金を背負うような失敗を防ぐための対策は、購入前の入念なチェックでほぼ決まります。以下のポイントをしっかり押さえておけば、失敗リスクを大幅に減らせるでしょう。

空室・修繕・金利上昇を織り込み、赤字にならない収支で試算する

購入前に、空室や修繕費、金利上昇といった不利な条件を織り込んで収支を試算し、それでも赤字にならないか確認することが大切です。

具体的には、常に満室ではなく稼働率を8〜9割程度に抑え、家賃収入の5〜10%は修繕・空室損失として見積もります。

また、変動金利の場合は将来金利が1〜2%上昇するシナリオでもローン返済が継続できるか検証します。

こうした保守的な前提でシミュレーションしてみて、なお手残りがプラスであれば、多少の誤算があっても借金に陥るリスクを抑えられます。

一方、試算段階で赤字が見込まれるようなら、価格交渉や購入見送りも視野に入れる慎重さが必要です。シビアな前提で先に収支を確認することで、失敗リスクを大幅に下げられます。

「不動産投資の初期費用」については、こちらで詳しく書いています↓

諸費用込みの年間手残りを出し、実質利回りで比較する

物件ごとに諸経費込みの年間手残り額を算出し、表面利回りではなく実質利回りで比較検討しましょう。

購入時の諸費用(仲介手数料、不動産取得税など)も含めた総投資額と、年間の家賃収入から管理費やローン利息、修繕積立、税金、空室損失などすべて差し引いた手残りを出します。

その上で「年間手残り÷総投資額」で実質利回りを計算すると、各物件の本当の収益性が見えてきます。

例えば表面利回り8%の物件でも諸経費込みの実質利回りは5%程度に落ちる場合があり、逆に表面利回りが多少低くても経費負担が少なければ実質利回りで逆転することもあります。

数字を厳密に洗い出し、実質ベースで比較することで、誤った物件選択を防げます。面倒でも正確な数字を出すことで、より安全な投資判断が可能になります。

「利回りの計算方法」については、こちらで詳しく書いています↓

空室・金利上昇に耐える返済比率で、融資条件を組む

融資条件は、空室や金利上昇に耐えられる返済比率で組みましょう。返済比率とは家賃収入に占めるローン返済額の割合で、一般に50%以下が安全ラインとされています。

毎月の家賃収入の半分でローンを返せる程度に抑えておけば、残りの半分で経費や予期せぬ出費に対応できます。例えば満室家賃が月50万円で返済額を25万円以下に設定すれば、1室空室や金利上昇分も手残りから吸収しやすくなります。

逆に返済比率が60〜70%を超えると、空室や修繕でたちまち収支が赤字に転じる恐れが高まります。

融資を引く際は自己資金を増やす・利回りの高い物件を選ぶ・長期ローンで月々負担を下げるなど工夫して、安全圏の返済条件に収めることが重要です。

修繕負担・違約金など、金額に直結する条項を契約前に潰す

契約前には、将来の大きな出費につながる条項を洗い出し、事前につぶしておきましょう。売買契約や賃貸管理契約の内容を細かく確認し、修繕の負担範囲や違約金などお金に直結する取り決めを見逃さないことが重要です。

例えばサブリース(一括借上げ)契約の場合、途中解約時に家賃半年分もの違約金が発生するケースがあります。

また、新築物件でも数年後に大規模修繕の計画が控えているなら、その負担が誰にあるか契約書で明確にしておくべきです。

疑問点は契約前に不動産会社に確認し、必要であれば条件交渉して、後から高額の支出に悩まされないようにします。

契約書の文言ひとつで数百万円の出費差になることもあります。細心の注意を払い、リスクの芽は事前に摘んでおきましょう。

想定売却価格の幅と売りやすさを決め、出口戦略を固める

購入前に、将来の売却価格の目安と売りやすさをイメージし、出口戦略を固めておきましょう。事前に同エリア・同タイプの中古物件の相場を調べ、保守的に見積もった売却価格レンジを想定します。

また、その物件が買い手にとって魅力的か(需要があるか)も検討ポイントです。例えば築20年の中古マンションを買うなら、10年後には築30年となり売却価格が大きく下がる可能性があります。

そのため購入時から「何年後にいくらで売れれば成功か」「売れない場合はどうするか」をシナリオ立てしておくのです。

出口戦略を明確に決めておけば、損切りすべきタイミングや次の一手も判断しやすくなり、投資全体の見通しが格段に良くなります。出口を決めてから入口に立つくらいの準備が成功につながります。

資産運用は分散投資が重要

資産運用全般に言えることですが、特定の資産に集中しすぎないことが重要です。不動産投資のみならず、複数の投資対象に分散することでリスクを抑える効果があります。

不動産のみの投資はリスクが大きい

不動産だけに資産運用を集中させるのはリスクが大きいです。物件一つあたりの投資額が大きく、しかも流動性が低い不動産は、万一の失敗時に資産全体への打撃が甚大になります。

一棟の物件に全財産を投じていた場合、その物件の収益悪化や価格下落が直撃し、分散が効いていないためリカバリーが困難です。

また、不動産市場固有のリスク(天災による資産毀損や法規制の変更など)にも全資産がさらされることになります。

さらに、不動産からの収入は家賃収入に偏るため、空室が続けばキャッシュフローが途絶えてしまいます。このように、一つの不動産に頼った投資手法は想定外の事態に脆弱と言えます。

分散投資することで、リスクを抑えられる

一方で、複数の投資先に分散すればリスクを抑えられます。不動産と株式、債券、現金預金など異なる資産に分けておけば、どれか一つが不調でも他がカバーできます。

不動産投資内でも、一棟物件に集中するのではなく、小口のファンドや複数の物件に資金を分散することで、一物件あたりのリスクを低減できます。

例えば数百万円を1件のマンションに全額投資する代わりに、少額ずつ複数の案件に投じれば、空室や価格下落が発生してもポートフォリオ全体への影響は限定的です。

分散投資によりリスクとリターンのバランスを取り、より安定した資産運用を実現できると期待できます。リスク分散は資産運用の基本であり、長期的な安定をもたらすと期待できます。

「分散投資の具体的な方法」については、こちらで詳しく書いています↓

少額から始める堅実投資「LENDEX」の融資型クラウドファンディング

LENDEXは、2万円という少額から始められるため、投資初心者にも取り組みやすい融資型クラウドファンディングです。想定利回りは年5~10%と、銀行預金よりも高いリターンが期待できるうえ、不動産担保ローンへの出資となるため、相場変動の影響を受けにくく安定した運用が可能です。

また、毎月の分配金があるため、継続的なインカムゲインを得られる点も魅力です。多くの案件に担保や保証が設定されており、万が一貸し倒れが発生しても、担保処分などで出資金の回収が図れます。

さらに、サービス開始以来、貸し倒れゼロの実績を誇る点も投資家にとって安心材料です。ただし、元本保証はないため、リスク分散が重要です。複数のファンドに少額ずつ分散投資することで、リスク軽減を図ることができます。

高利回りと安定運用を両立するLENDEXで、新しい資産運用を始めてみませんか?

【FAQ】不動産投資の失敗でよくある質問

不動産投資で失敗しやすい人の共通点は何ですか?

不動産投資で失敗しやすい人は、総じて準備不足・知識不足な点が共通しています。

物件選びや資金計画を詰めずに勢いで購入してしまうため、想定外の事態に対応できません。

例えば、勉強せず営業トークだけで物件を買ってしまうと、空室や収支悪化に直面しやすくなります。

不動産投資で借金を避けるには、最低いくらの自己資金が必要ですか?

無理なく運用するには物件価格の2割〜3割程度を自己資金で用意しておくと安心です。

頭金を十分入れれば借入額が減り、毎月の返済負担や金利上昇への耐性が高まります。例えば2,000万円の物件なら400万〜600万円を用意し、残りをローンにするイメージです。

表面利回りと実質利回り、初心者はどちらを重視すべきですか?

初心者は表面利回りではなく実質利回りを重視すべきです。

経費や空室を差し引いた実質利回りこそ実際の利益率であり、表面利回りだけでは儲けを正確に判断できません。

例えば表面利回り10%でも管理費や修繕費を差し引けば実質5%程度になることもあり、実質利回りを見ないと収支の真実が見えないのです。

まとめ|不動産投資の失敗を避け、借金リスクを減らすコツ

不動産投資は準備不足だと失敗しやすいと言われ、借金リスクも伴います。

実際に、借入返済に行き詰まり破産する例もあります。3つの失敗パターンと原因を踏まえ、5つの対策(収支試算の慎重化・実質利回りの重視・安全な返済比率・契約条件の確認・明確な出口戦略)を実行すれば、失敗確率を大幅に下げることが可能です。

堅実な分散投資を心がけ、リスクを管理することで、不動産投資でも安定した資産形成を目指すことができるでしょう。

▶︎ 不動産投資の失敗事例について、もっと詳しく知りたい方はこちらもどうぞ

参考元

-

- ・金融庁:「投資用不動産向け融資に関するアンケート調査結果について」(平成31年3月)

- ・金融庁:「投資用不動産向け融資に関するアンケート調査結果」(PDF)

- ・金融庁:「ソーシャルレンディングへの投資にあたってご注意ください」

- ・金融庁:「融資に関する検査・監督の考え方と進め方」(令和元年12月・PDF)

- ・国土交通省:「マンションの修繕積立金に関するガイドライン」(令和6年改訂・PDF)

- ・国土交通省:「サブリース事業に係る適正な業務のためのガイドライン」(PDF)

- ・国土交通省:「サブリース事業適正化ガイドラインの策定」(報道発表)

- ・国土交通省:「サブリース契約に関するトラブルにご注意ください」

- ・国土交通省:「不動産投資市場の現状について」(PDF)

- ・日本銀行:「金融システムレポート(2025年10月号)」

- ・日本銀行:「金融システムレポート(2025年10月号)」(PDF本文)

- ・総務省:「令和5年住宅・土地統計調査 住宅数概数集計(速報集計)結果」(PDF)

- ・住宅金融支援機構:「住宅ローン利用者の実態調査」

- ・住宅金融支援機構:「リスク管理債権」(PDF)

- ・スルガ銀行:「2020年度第1四半期決算概況」(2020年6月時点データ・PDF)