ソーシャルレンディングをしていて「確定申告は誰でも必要なの?」「確定申告をすると税金を払わないといけない?」「どんな手順で進めるの?」など、確定申告に関して不安や疑問を抱いている人は多いものです。

そこで、ここではLENDEXで投資した利益を確定申告するときの具体的な手順についてお伝えしていきます。

来年2月から始まる、2020年の確定申告に不安がある人は、ぜひご覧ください。

そもそも確定申告とは?

確定申告の概要や時期、必要になる人はどういった人でしょうか?

確定申告は税額を確定する作業

確定申告とは、1年間の所得にかかる税金(所得税)を計算して報告する手続きのことです。確定申告によって、納める所得税が決まります。

年間20万円超の雑所得があれば確定申告が必要

確定申告は、本業以外に年間20万円超の雑所得があれば必要です。

確定申告の時期

確定申告の時期は、原則として2月16日〜3月15日です。ただし、初日と最終日が土日祝日の場合は、日程が前後します。なお、2020年度は2021年2月15日(火)〜2021年3月16日(月)です。

確定申告が必要になる人

確定申告が必要になる人は、以下の4つのケースのいずれかに当てはまる人です。

ケース1. 給与収入が2,000万円超の場合

年間の給与収入が2,000万円を超えている人は、投資の有無に関わらず、確定申告が必要です。

ケース2. 給与や退職所得以外の所得が20万円超の場合

本業である会社員の給与所得や退職所得以外に、所得が年20万円超ある場合は、確定申告が必要です。所得は、次のように計算されます。

- 所得=収入-必要経費

所得20万円超が条件であるため、収入が23万円でも経費が4万円あれば、所得は19万円になるので、確定申告は必要ありません。

ソーシャルレンディングで年20万円超所得がある場合は、確定申告が必要です。

ケース3. 2ヶ所以上から給与を受け取っている場合

2ヶ所以上の会社から給与を受け取っていて、年末調整していない方が20万円を超えている場合は確定申告が必要です。

ケース4. 控除の適用を受けたり還付が受けられたりする場合

住宅ローン控除や寄付金控除などの控除を受けたり、確定申告をすることで還付を受けたりたい場合は、確定申告が必要になります。

上記4つのケースで紹介したように、

- 給与が2,000万円以上

- 2ヶ所以上から給与を受け取っている

- 給与以外の所得が20万円超

- 控除や還付を受けたい

このような条件に当てはまる場合は、基本的に確定申告が必要になります。そのため、副業や他の投資をやっておらず、ソーシャルレンディングの所得が年20万円を超えていたら確定申告が必要です。

また、ソーシャルレンディング以外にも投資や副業をしており、それらの所得が合計20万円を超えている場合も確定申告が必要になります。

ソーシャルレンディングの所得の種類と税率

ソーシャルレンディングで稼いだ所得は2種類の所得に分けられ、どちらも他の所得と合算して、合計した所得額に対して税金が課されます。

ここでは、ソーシャルレンディングで稼いだお金がどのような所得に区分され、どんな所得と合算して税率はどれくらいなのかについて解説しましょう。

ソーシャルレンディングで得られた収入は「雑所得」

ソーシャルレンディングで稼いだ分配金は「雑所得」扱いになります。先ほどお伝えしたように、所得は収入から必要経費と控除を差し引いたもので次の計算式で算出可能です。

- 所得=収入-必要経費

そして、雑所得は10種類に区分された所得のうちの一つです。

- 給与所得

- 不動産所得

- 事業所得

- 利子所得

- 配当所得

- 雑所得

- 譲渡所得

- 一時所得

- 退職所得

- 山林所得

キャンペーン等で得られたキャッシュバックは「一時所得」

ただし、ソーシャルレンディングのキャンペーン等で得るキャッシュバックについては、「一時所得」扱いになります。雑所得は「雑所得=収入-必要経費」で算出しますが、一時所得の計算方法は、以下の通りです。

一時所得=収入-必要経費-特別控除(最高50万円)÷2

※収入-必要経費が50万円未満:全額控除

※収入-必要経費が50万円以上:50万円控除

そのため、ソーシャルレンディングのキャッシュバックが2万円で必要経費が0円の場合、一時所得は0円になります。

ソーシャルレンディングの分配金は「雑所得」、キャッシュバックは「一時所得」になることを把握しておきましょう。

ソーシャルレンディングの所得への税率

ソーシャルレンディングの所得への税率は、所得額によって異なります。雑所得と一時所得は、どちらも課税方式は「総合課税」だからです。

総合課税は、他の所得と合算をした合計所得に対して、累進税率で課税される方式です。総合課税の対象となる所得は以下の通りです。

- 給与所得

- 不動産所得

- 事業所得

- 配当所得

- 雑所得

- 譲渡所得

- 一時所得

これらの所得を合算し、課税所得額に応じて、次の所得税率が課されます。

一方、分離課税は、他の所得とは合算せず、所得ごとに決まった税率で課税します。以下は、分離課税対象の所得です。

- 利子所得

- 配当所得

- 譲渡所得

- 退職所得

- 山林所得

ソーシャルレンディングで稼ぐ所得は、給与所得等と合算され、合計した課税所得に対して税金が課されることを覚えておきましょう。合計した所得額が多いほど税率は高くなります。

ソーシャルレンディングの収入に関する注意点

ここで紹介する注意点を知らないと、確定申告でミスをしたり、適切な資金計画・準備ができなくなります。

ソーシャルレンディングの収入に関する4つの注意点について、一つずつ確認していきましょう。

ソーシャルレンディングの配当金は源泉徴収済み

ソーシャルレンディングの配当金は、投資家の口座に入金される前に、源泉徴収によって税金が引かれています。源泉徴収とは、事業者が分配金から所得税分を差し引き納付することです。ソーシャルレンディングで源泉徴収される税率は、次の通りです。

- 税率20.42%(所得税20%、復興特別所得税0.42%)

※復興特別所得税は2037年までかかります。

ソーシャルレンディングの配当金が1万円の場合は、源泉徴収が2,042円(=10,000円×20.42%)となるため、口座入金額は7,958円です。このように、ソーシャルレンディングの配当金は源泉徴収された金額を受け取ります。

確定申告次第で還付されることがあり得る

上記の通り、ソーシャルレンディングの分配金は20.42%の源泉徴収がなされています。しかし、「源泉徴収額=所得税」とは限りません。源泉徴収はあくまでも目安として差し引いているものであり、実際に適用される所得税率とは異なるからです。

所得税率が20.42%より低ければ還付を受けられる可能性はありますし、20.42%より高ければ追加で所得税を納付する必要があります。先に紹介した通り、課税所得額が695万円以下だと税率は5%〜20%になるため、課税所得額がそこまで多くなければ、確定申告により還付される可能性があります。

ソーシャルレンディングによる所得は損益通算できない

ソーシャルレンディングの所得(雑所得・一時所得)は損益通算ができません。損益通算とは、所得が赤字の場合に他の所得と合算をして、赤字と黒字を相殺して合計所得を減らし、節税する仕組みです。

不動産所得などは損益通算ができますが、ソーシャルレンディングの所得ではできません。

所得が年間20万円以下でも住民税の納税は必要

本業以外の所得が20万円超ある場合は確定申告が必要で、20万円以下の場合は確定申告は必要ありません。しかし、不要なのは所得税の確定申告であり、住民税については納税が必要です。

住民税は税務署または地方自治体に申告をして、納税をします。

ソーシャルレンディングの確定申告前の準備

ソーシャルレンディングの確定申告をスムーズに行うためにも、ここで紹介する準備をしっかりと行いましょう。

経費を把握しておく

ソーシャルレンディングの確定申告をする前に、経費を把握しておきましょう。経費を把握していれば、申告書の作成がスムーズなだけでなく、節税効果が期待できます。

「所得=収入-必要経費」であるため、できる限り経費を計上することで、所得額が少なくなり税金を減らすことが可能です。

ソーシャルレンディングの主な必要経費には、次のような費用があります。

- 入金手数料

- 出金手数料

- 関連書籍

- セミナー費用

- 貸し倒れ損金

必要経費として認められる費用に関しては、忘れずに計上しましょう。

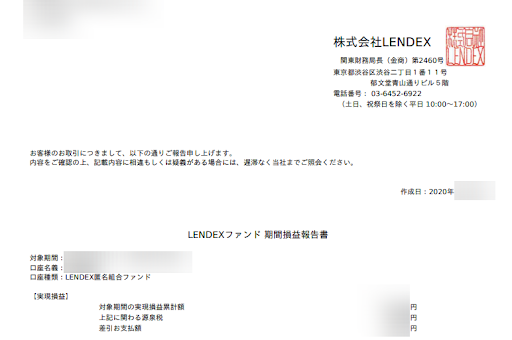

ソーシャルレンディングサイトから取引報告書をダウンロードしておく

確定申告にはソーシャルレンディングの取引報告書(支払調書)が必要です取引報告書は各ソーシャルレンディングサイトのマイページから取得できます。

LENDEXでは、マイページ→運用実績→取引報告書の作成 から支払調書をダウンロードできます。

2021年になったら、ここから2020年分の取引報告書をダウンロードしましょう。

取引報告書(支払調書)は保管義務が5年間ありますので、ダウンロードして印刷をしたら必ず保管しておきましょう。

ソーシャルレンディングの確定申告方法の手順

確定申告書の作成は、主に4つの方法があります。

- 国税庁の確定申告書等作成コーナーでデータを作成して電子申告または郵送

- 会計ソフトでデータを作成して電子申告または郵送

- 税務署や確定申告会場で申告書を作成して提出

- 税理士に作成してもらい提出

ここでは、国税庁の確定申告書等作成コーナーでデータを作成して印刷を行い提出する方法について解説します。

ステップ1:国税庁のサイトで申告書をダウンロードする

確定申告書を直接手書きする場合は、国税庁のサイトから申告書をダウンロードします。

手書き以外であれば、国税庁の「確定申告書等作成コーナー」でデータを作成して電子申告または郵送するなどの方法が可能です。

また、並行して以下の必要書類を準備しておきましょう。

- 支払調書または年間取引報告書

- 源泉徴収票(会社員の場合)

- 必要書類の領収書またはレシート

- マイナンバーカードまたは通知カード等

- 控除書類(社会保険料等控除証明書、地震保険料控除証明書など)

- 本人確認書類(運転免許証や保険証) など

手元に揃えるのに時間がかかる書類もありますので、早めに準備するようにしてください。

ステップ2:必要事項を記入して税務署に提出する

以下は、国税庁「確定申告書等作成コーナー」で申告書を作成して、印刷して提出をする方法です。

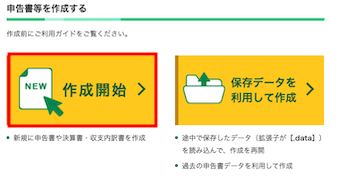

1.「確定申告書等作成コーナー」にアクセスして「作成開始」をクリックする

2.「印刷して書面提出」をクリックする(※書面提出の場合)

一番右にある「印刷して提出」をクリックします。

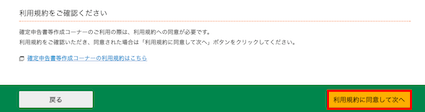

3.利用規約に同意

利用規約を確認して「利用規約に同意して次へ」をクリックします。

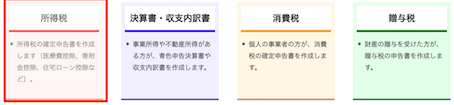

4.「所得税」をクリックする

一番左にある「所得税」をクリックします。

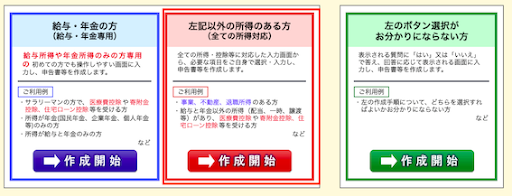

5.「左記以外の所得のある方」をクリックする

真ん中にある「左記以外の所得のある方」の「作成開始」をクリックします。

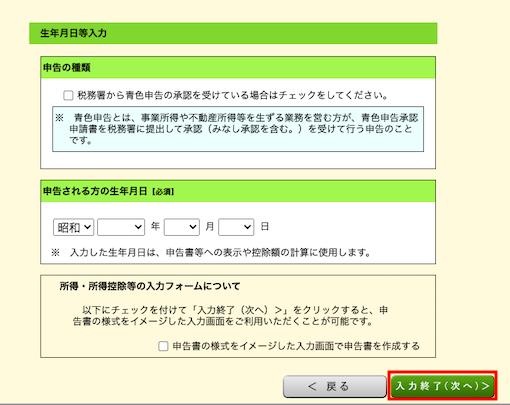

6.「生年月日」を入力する

生年月日を入力して「入力終了(次へ)」をクリックします。

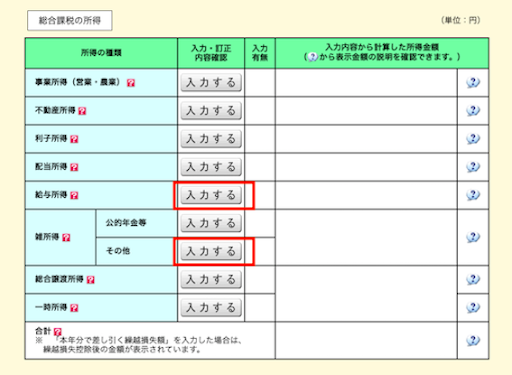

7.「給与所得」「雑所得・その他」を入力する

まずは、源泉徴収票を確認しながら給与所得を入力します。

給与所得の入力が終わったら「雑所得」の「その他」の「入力する」をクリックします。

種目は「その他」と「分配金」にして、収入金額・必要経費・源泉徴収額を入力します。そして、事業者名等を入力すれば完了です。

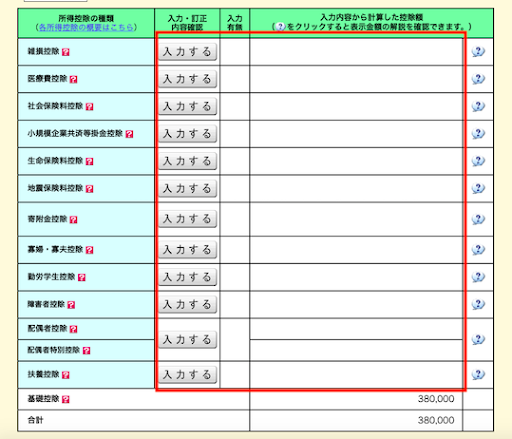

8.「所得控除」などを入力する

控除入力画面へと移ります。医療費控除や社会保険料控除など、該当する控除欄に金額を入力します。

9.書類を印刷し提出する

確定申告書類を印刷したら、申告書B第一表と申告書B第二表、添付書類台紙等を税務署へ提出します。

このような手順で確定申告書を作成し、期日までに税務署へ提出して、納税を行いましょう。

まとめ

ソーシャルレンディングにおいて確定申告が必要なケース、やり方の手順について解説しました。給与が2,000万円超の人や2ヶ所以上から給与を受け取っている人、ソーシャルレンディングで所得が年20万円以上ある人などは、確定申告が必要です。

分配金は源泉徴収されていますが、追加で所得税の納付が必要な場合もあるため注意してください。また、確定申告は原則2月15日〜3月16日の間に申告を行い、納付も済ませる必要があります。

まずは、ソーシャルレンディングでどれくらいの収入と経費があるかを確認し、所得額を算出してみましょう。他の投資や副業をしている人は、その所得と合算して考えます。

そして、確定申告が必要な場合は、申告が遅れてしまわないように早めに動き出すようにしてください。

少額から始める堅実投資「LENDEX」の融資型クラウドファンディング

LENDEXは、2万円という少額から始められるため、投資初心者にも取り組みやすい融資型クラウドファンディングです。想定利回りは年5~10%と、銀行預金よりも高いリターンが期待できるうえ、不動産担保ローンへの出資となるため、相場変動の影響を受けにくく安定した運用が可能です。

また、毎月の分配金があるため、継続的なインカムゲインを得られる点も魅力です。多くの案件に担保や保証が設定されており、万が一貸し倒れが発生しても、担保処分などで出資金の回収が図れます。

さらに、サービス開始以来、貸し倒れゼロの実績を誇る点も投資家にとって安心材料です。ただし、元本保証はないため、リスク分散が重要です。複数のファンドに少額ずつ分散投資することで、リスク軽減を図ることができます。

高利回りと安定運用を両立するLENDEXで、新しい資産運用を始めてみませんか?